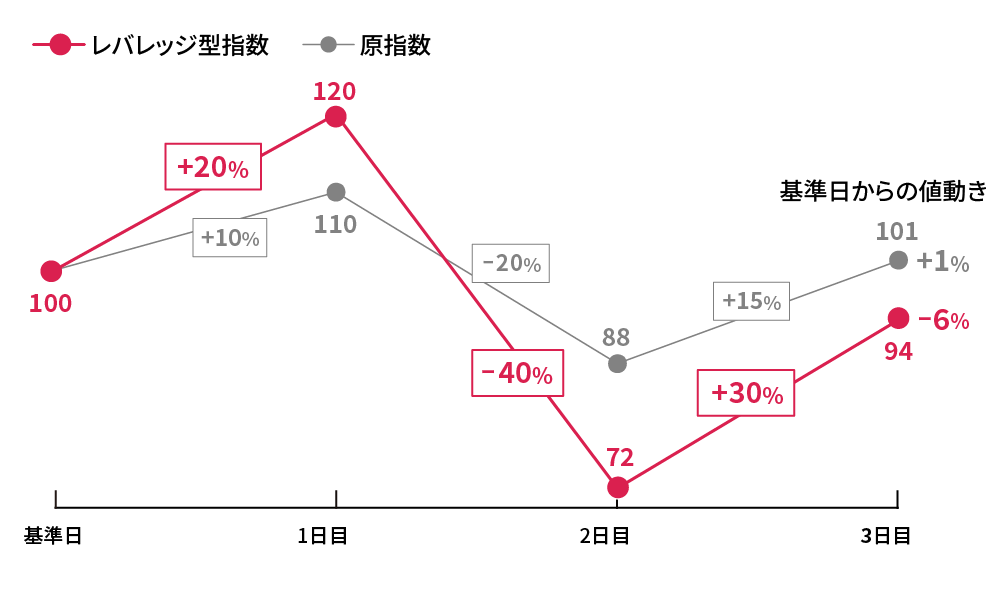

レバレッジ型の商品はボックス相場では微減するリスクがあるらしい

早速ではあるがレベレッジ型の商品を局面別に整理すると下記の通り。中長期で見たときに上昇しているときにのみおすすめである。

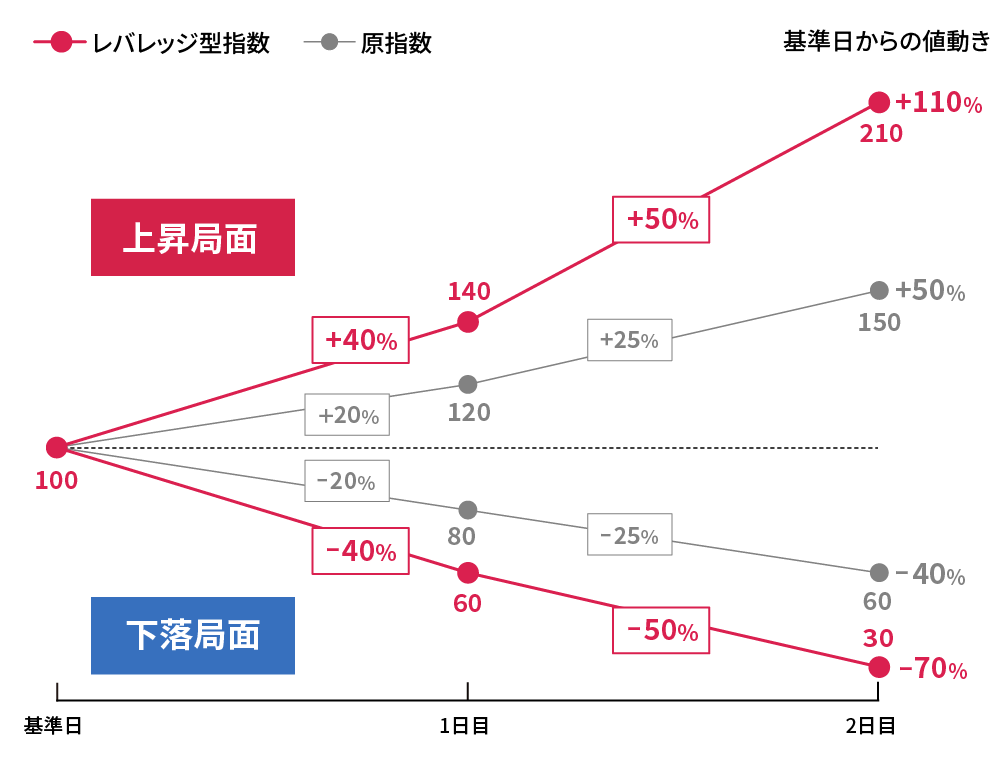

上昇局面 ◎:大きく上昇

どっちつかず △:ジワジワと減る

下落局面 ✕:大きく下落、回復も遅い

上昇相場のとき

結論、中長期で見たときにレバレッジ型の商品は、上昇相場の時だけ強い。

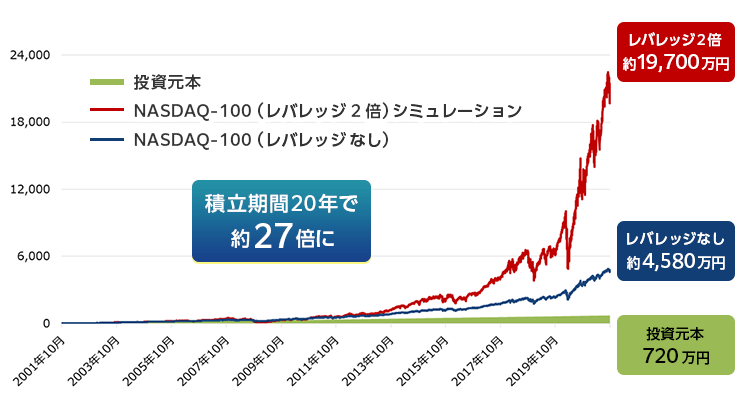

楽天証券のシミュレーションによると、NASDAQの投資信託でも20年間で驚くほどの差をつけているようだ。

S&P500に連動する投資信託でも、2024年8月の下落以降の強い上昇の局面で、2倍のレバレッジをつける商品が、レバレッジなしの商品を上回っている。

下落相場のとき

無論、下落相場の時はレバレッジが無いほうが良い。

さらに良くないのは、レバレッジ付きの商品は下落からの回復が遅い。2022年の下落続きでつけた基準価額のマイナスの回復に時間がかかり、レバレッジ無しの商品の成績を下回っている。

ボックス・レンジ相場のとき

ボックス相場のときも、実は基準価額が逓減することになる。ジワジワと減り続けるのは心穏やかではない。レバレッジ型の商品は短期の取引で、スパンスパンと利益を上げていくほうが良いのかもしれない。

コメント

コメントを投稿